風能推動可持續發展的未來

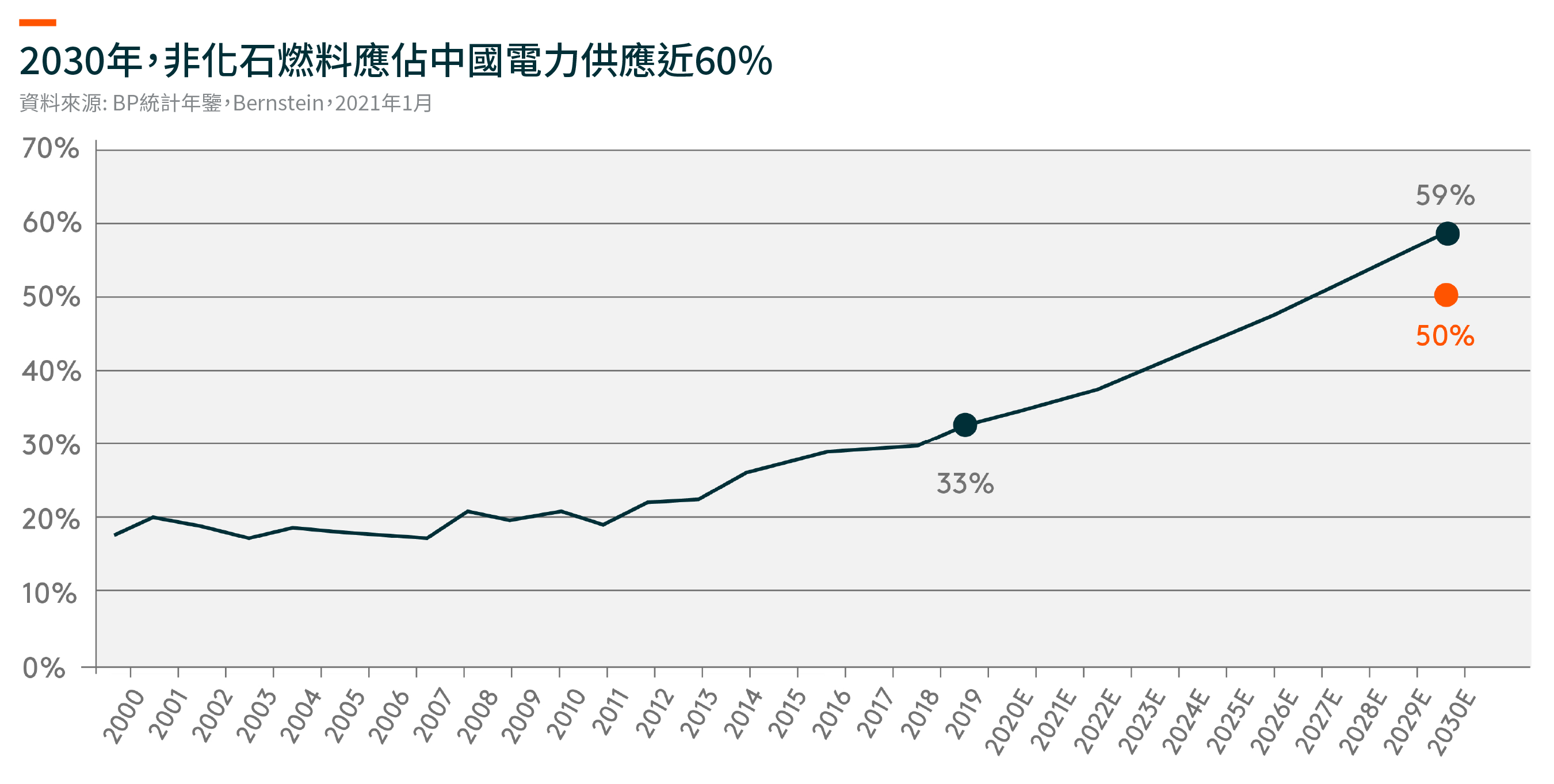

中國要在2060年之前實現碳中和,而可再生能源作為能源革命的重要支柱,更迅速成為市場焦點。碳中和的功能是減少碳排放,同時提高碳捕集、利用和封存。中國政府的目標是在2030年將非化石燃料的發電量佔比提高到50%,這也與二氧化碳排放峰值吻合。Bernstein(2021年1月)預測,未來五年中國88%的新能源產能將來自可再生能源,其中49%來自太陽能,23%來自風能。2030年前,太陽能、風能、核能和水能等非化石燃料將佔中國電力供應近60%。

由於全球對可再生能源的合力推動,風電行業已經吸引了越來越多投資者的關注。特別是為了實現習主席2060年實現碳中和的目標,風能作為中國的替代能源已經變得越來越重要。本報告將關注該領域的最新情況,如陸上和海上項目、成本趨勢、政府政策和競爭情況。

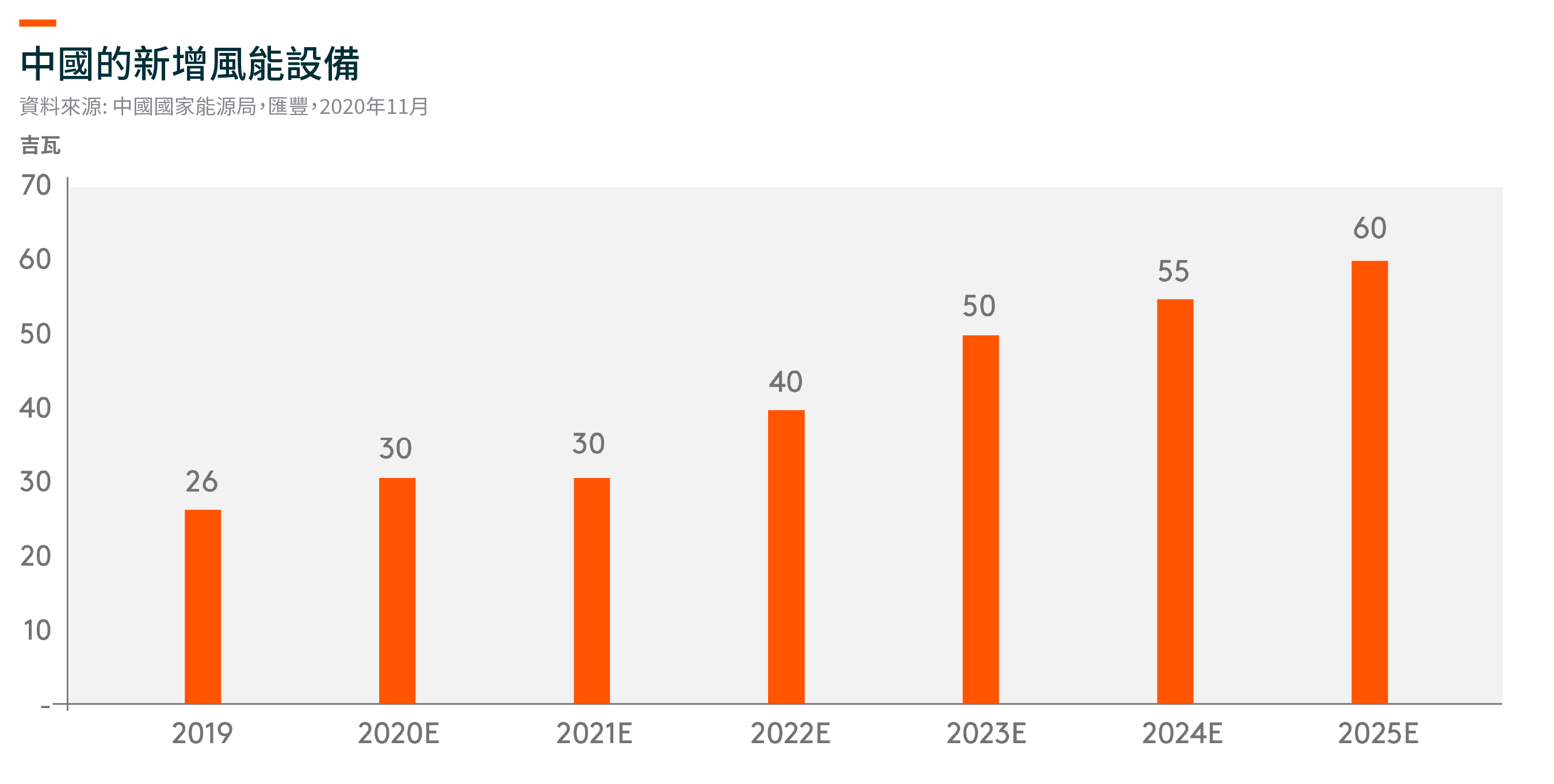

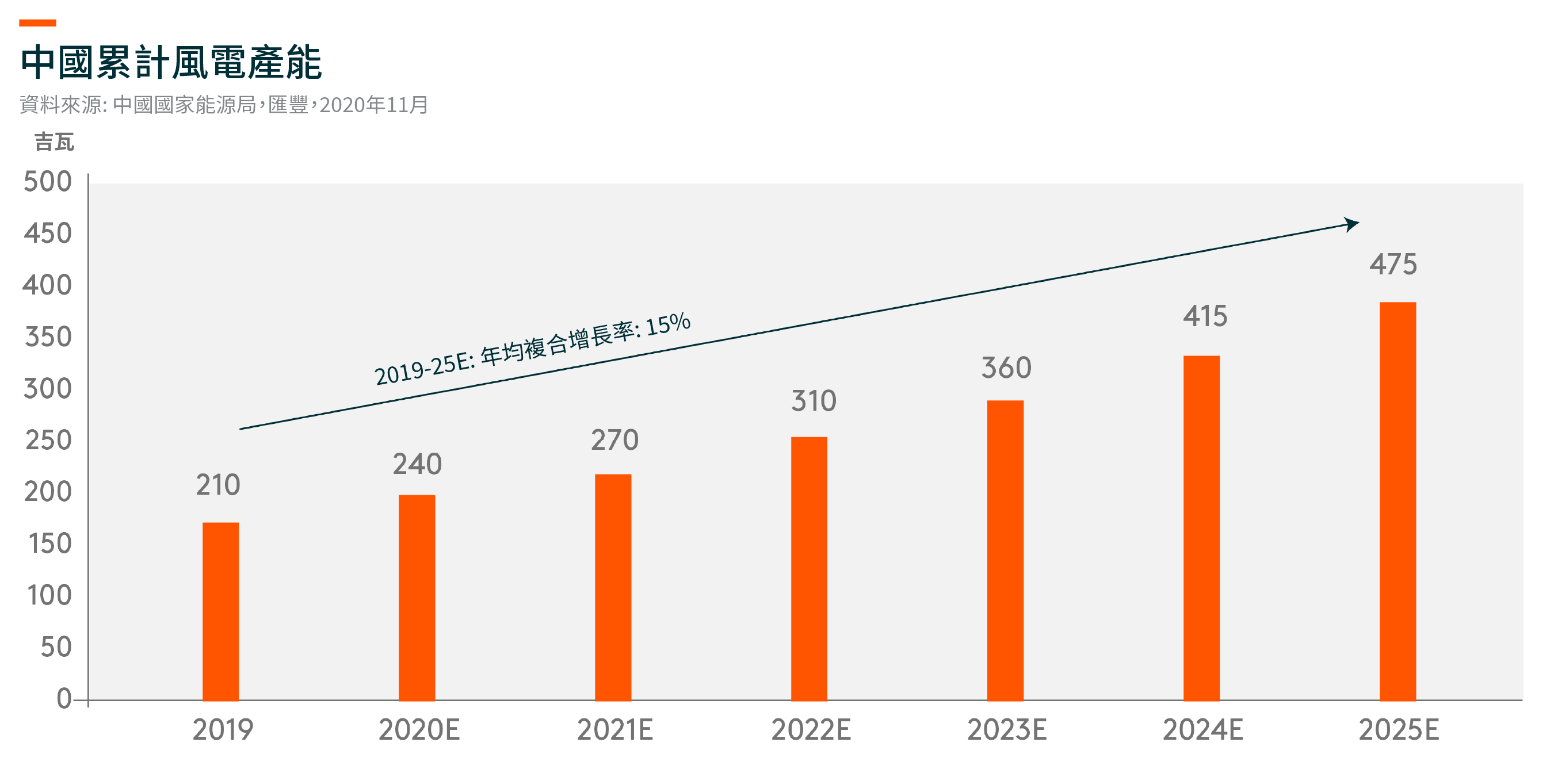

基於中國的「十四五規劃」,匯豐銀行(2020年11月)預計,在中國致力發展環保和風力發電機價格下降的推動下,中國將新增235 GW (吉瓦) 的風電產能。據《上海日報》(2020年10月14日)報道,在2020年中國風電大會期間,風電企業代表發布了《北京風電宣言》,於「十四五」期間確保年均風能設備超過50 GW/年,之後新增風能設備至少要達到60 GW/年,以實現碳中和。匯豐銀行預計,截至2025年底,中國風能設備產能將累計達到475 GW(2019年:210 GW),意味著2019-25的年均複合增長率預計達到15%。

風電的均化能源成本(LCOE)一直呈下降趨勢,成本下降主要來自技術進步,以更低的成本實現更高的發電量。中國國家能源局 (NEA) 從2014年至2016年連續三年降低陸上風電的上網電價(FIT)值,最終公告對2018年的FIT水平給予指導。2018年年中,國家能源局啟動拍賣機制,開發商需要在省級拍賣中競價,才能獲得高於受監管煤電價水平的風電電價。過渡期內,陸上風電拍賣的行使價以現有風電上網電價為上限價格。2018年底前獲批的項目需在2020年底前上網,以享有舊電價。2019年1月至2020年底期間通過拍賣機制獲批的項目需要在2021年底前上網。2021年1月後批準的新項目將被視為電網平價項目。

我們預計,在碳中和目標、海上風電價值鏈的成熟以及中央和省級SPE對海上風電發展的支持下,中國海上風電市場將成為全球最大的市場。在2022-24年期間,考慮到改善非化石燃料消耗和減少碳排放的目標,以及培育本地海上風電製造價值鏈,我們預計廣東等沿海省份的省級政府將對本地海上風電板塊進行補貼。

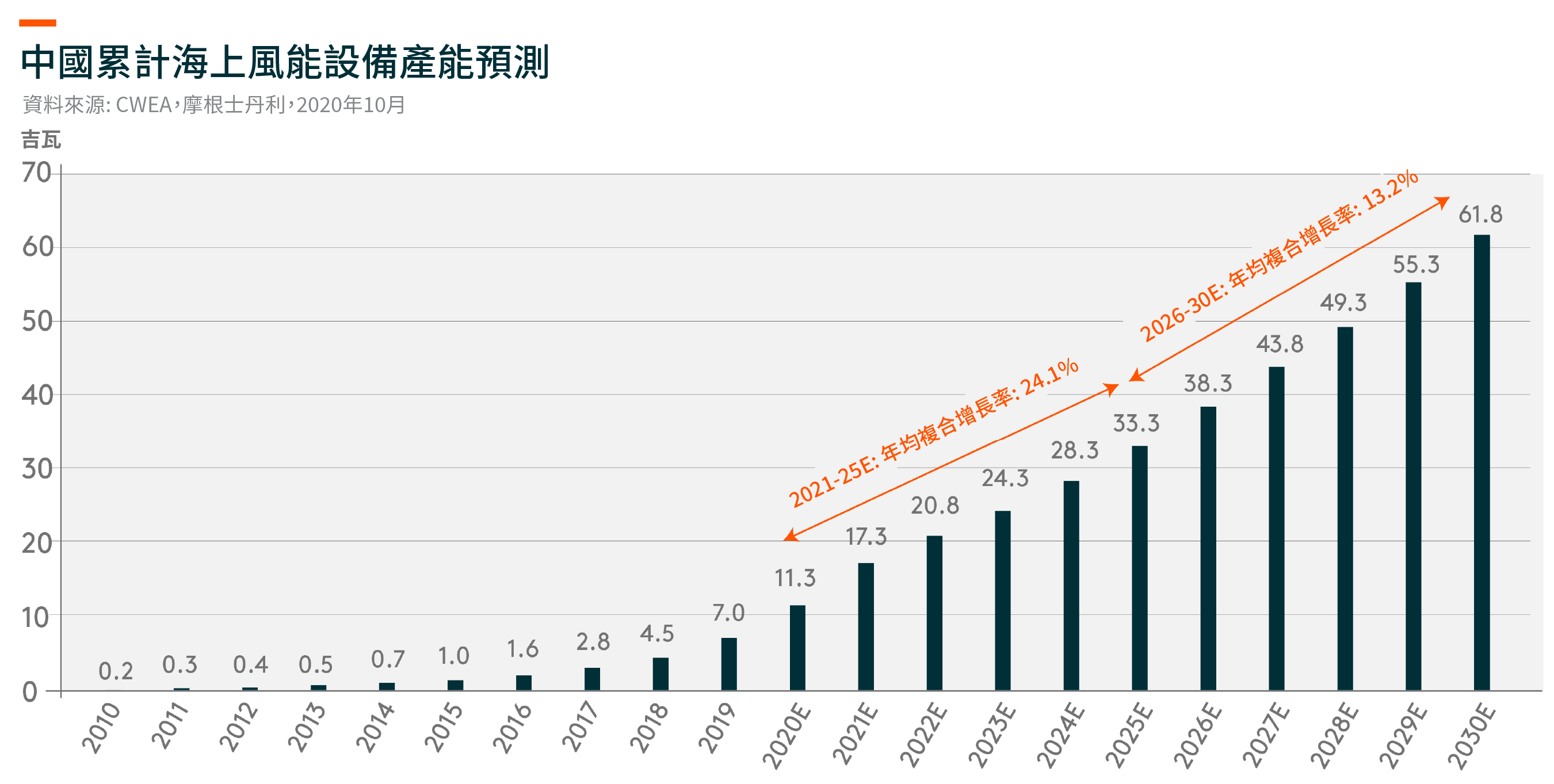

截至2019年底,中國目前海上風能設備容量總共7.0GW,成為僅次於英國(9.6GW)和德國(7.6GW)的全球第三大海上風電市場。僅在2019年,中國海上風能設備容量最多,達到2.5GW,領先於當年英國的1.8GW和德國的1.1GW。有8個省市(即江蘇、福建、廣東、上海、浙江、遼寧、河北和山東)有海上風電項目在運行。江蘇擁有中國最大的海上風電集群,截至2019年底,風能設備已安裝的有4.7GW,而已上網的有4.2GW,分別佔中國海上風能設備總安裝量和總上網量的67%和71%。

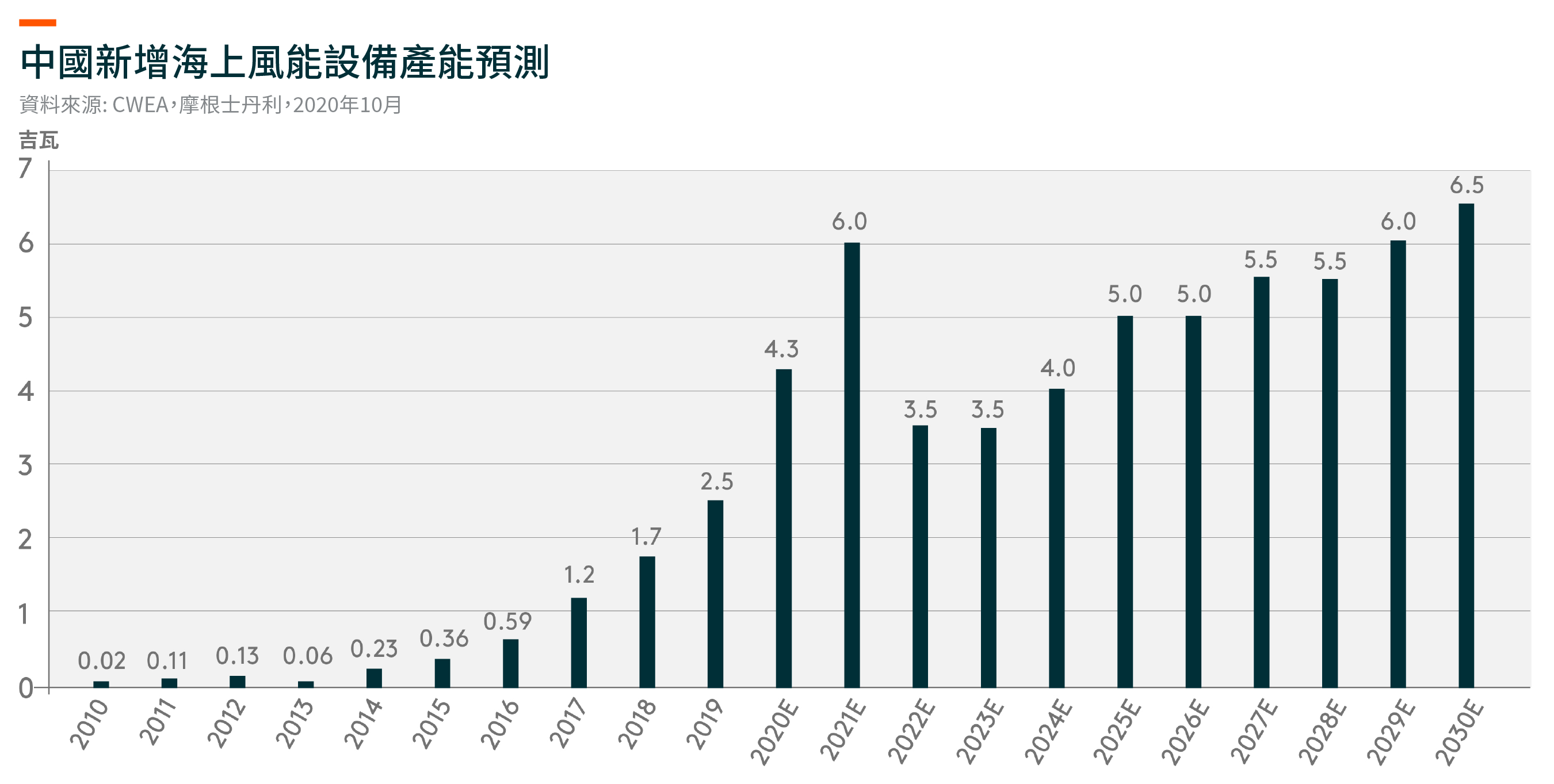

2022-24年期間,我們預計中央政府補貼支持的終止,將導致年度新增海上風能設備量從2021年的短期回升,下降至每年3.5-4.0GW。截至2020年8月底,中國在建的海上風電項目有21.2GW,其中開始建設的項目價值約為10.9GW,這些項目將留待2021年底後發展。我們注意到一些海上省份已經制定了非常進取的2030年目標,我們相信這些地區可能會提供一些補貼來支持海上風電市場,包括生產價值鏈。此外,我們認為,儘管電價和回報率較低,但中央和省級國有企業將繼續擴大海上風電產能,將投資從燃煤發電轉向可再生能源,同時改善發電產能結構。

我們預計,在海上風機及關鍵部件、海洋工程、海上風電場營運及維護等技術成熟和經驗累積的推動下,中國海上風電產業將在2025年實現上網發電。摩根士丹利(2020年10月)預測,2025-26年新增海上產能將回升至5GW/年,2027-28年步入5.5GW/年,2029年進一步增至6.0GW,2030年增至6.5GW。中央政府停止補貼支持很可能迫使中國海上風電產業早日實現平價上網。

此外,大部分沿海省份都制定了2030年的海上風電目標,旨在調整能源消費結構,用可再生能源替代燃煤發電,推動風電設備價值鏈的發展。廣東的計劃最為進取,計劃到2030年建設30GW的海上風電容量,其次是江蘇的15GW,浙江的6.5GW,福建的5GW,山東的3GW。其他沿海省市,即遼寧、河北、廣西、海南、上海也有海上風電開發計劃。國家的海上風電目標,到2030年將接近60GW,為當地產業提供長期的知名度和規模,儘管還沒有省級政府承諾2021年後的支持計劃。

有14家開發商在2019年有新增海上風電容量投產;前五名開發商分別是中國華能集團公司605MW(24.3%)、國家能源集團(海上風電主要為龍源旗下)530MW(21.3%)、中國長江三峽集團公司352MW(14.1%)、中國大唐集團公司254MW(10.2%)、廣東省能源集團(粵電)187MW(7.5%)3。截至2019年底,中國共有21家海上風電開發商;前五家合計產能接近5GW (佔總產能的70.9%),且均為中央國企。建造中的21.2GW海上風電項目屬於超過20家開發商,這些開發商大多是傳統的電力投資央企或省級能源投資機構(如粵電、福能、浙能、福建投資),具有省級政府背景,能源相關的投資歷史悠久,地方能源資源(包括燃煤電廠)所有權比例較高。我們認為央企或地方國企開發商會接受較低的電價和回報,在2021年後繼續完成未完工項目的投資。

Global X 中國潔淨能源 ETF (2809 HKD / 9809 USD) 使投資者能夠透過對中國潔淨能源的進一步發展和普及至關重要的公司,以獲得高增長潛力。

其他主要特點:

- 不受局限的投資方法: 通過追踪新興主題,該基金的組成超越了經典的行業和行業分類。

- ETF的投資便利: 通過一次買賣交易,該基金可以投資於數十家以中國潔淨能源為主題的公司。

按此瀏覽更多有關Global X 中國潔淨能源 ETF 的資料 。