聚焦中國太陽能電池及模組

中國太陽能電池及模組行業的演變

太陽能電池的製造是一項複雜且精細的業務,其設備改進及技術發展在產品開發中發揮關鍵作用。與太陽能級晶圓相比,太陽能電池的製造涉及更多自動化技術。晶錠是一塊相對純淨的材料,其材質通常為金屬,被鑄成適合進一步加工的形狀。由於多晶矽質素的微小變化,晶圓製造中的鑄錠過程需由熟練的技術人員控制。一般來說,大部分太陽能電池製造工作皆可由機器完成,因為這些工作屬標準製造流程的一部分。因而,設備或生產線的發展備受矚目。與太陽能級晶圓生產商類似,很多電池設備製造商皆有涉足半導體行業的背景。例如,梅耶博格(瑞士)、Tempress Systems(荷蘭)、深圳捷佳偉創(中國)和北方華創科技(中國)皆為半導體生產商,之後將業務擴展至電池設備製造領域。

對製造過程中所涉及的技術進行改進旨在提高轉化率。現時,PERC是第二代太陽能電池。大規模生產下,第二代電池的轉化率在傳統矽太陽能電池的基礎上提高約22.5%1,幾乎達到矽基太陽能電池的潛在極限。

因此,下一代太陽能電池的研發方向為使用其他材料的異質結構,畢竟降低成本是電池及電池設備製造商發展的關鍵目標。太陽能模組製造更傾向為一種複製業務,使用相似的設備,提供同質化產品。過去,設備供應商的產出與其他行業的生產線類似;因此,這是一個相當成熟的行業。眾所周知,得益於中國廉價勞工及幅員遼闊的比較優勢,中國多年來一直是複製業的領導者。

行業動態的驅動因素

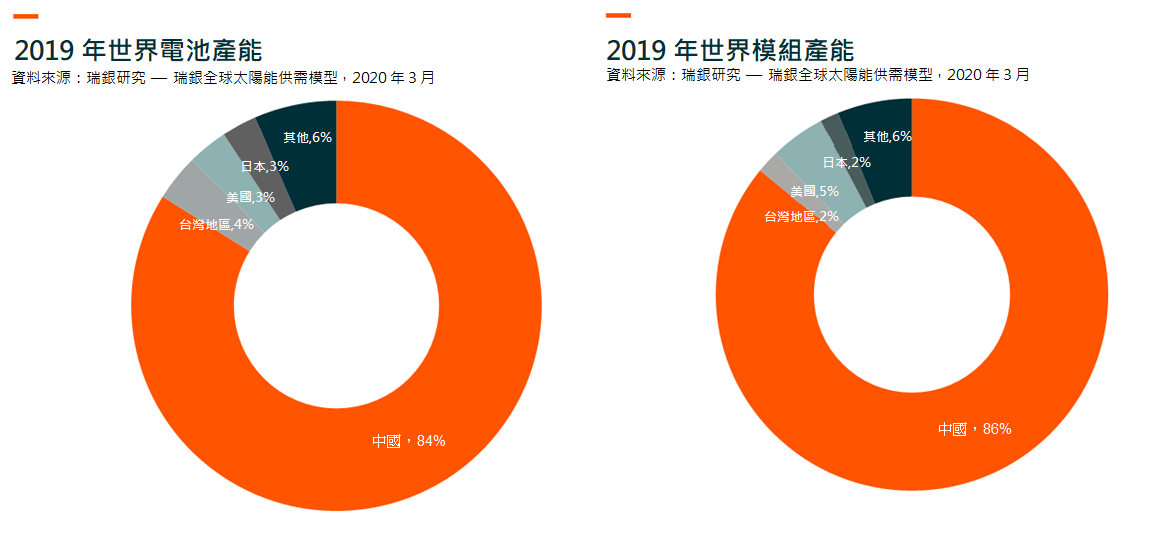

太陽能電池需要四種生產投入:晶圓、輔助材料(銀/鋁)、設備及勞工。以太陽能電池領軍企業通威於2019年的成本結構2為例,晶圓及輔助材料佔總生產成本的84.1%,其次設備研發及其他費用佔11.1%,而勞工成本佔4.7%。類似的,根據東方日升的報告,太陽能模組的關鍵生產投入為電池、勞工、設備及能源,分別佔總成本的94.8%、2.8%、1.5%及0.9%3。中國引領太陽能材料供應市場,從成本方面考慮,這亦有利於電池及組件的生產。中國市場以外的一些電池及組件生產商專注於走不同的技術路線。然而,長遠來看,中國企業的發展預期及趨勢是不斷整合市場。

對於電池業務而言,現金成本及銷售價格决定企業是否會在短期內停產,因為充足的流動資金對於企業在低迷期生存至關重要。然而,與晶圓行業類似,除了成本之外,技術亦是决定長期成敗的另一關鍵因素。下游需求、設備、以及生產工藝的創新推動太陽能電池的發展。沒有充分準備迎接技術變革的企業終將落後於發展趨勢,被市場拋棄。隨著技術創新不斷接近極限,行業的利潤率愈低,新進入者愈少。透過研究各企業的產能擴張計劃,就能輕易摸清整體格局。對於太陽能模組行業,特別是對於零售業務而言,行業整合可能受銷售渠道推動。現時重視建立自有渠道的企業很可能在未來取得成功。

展望未來

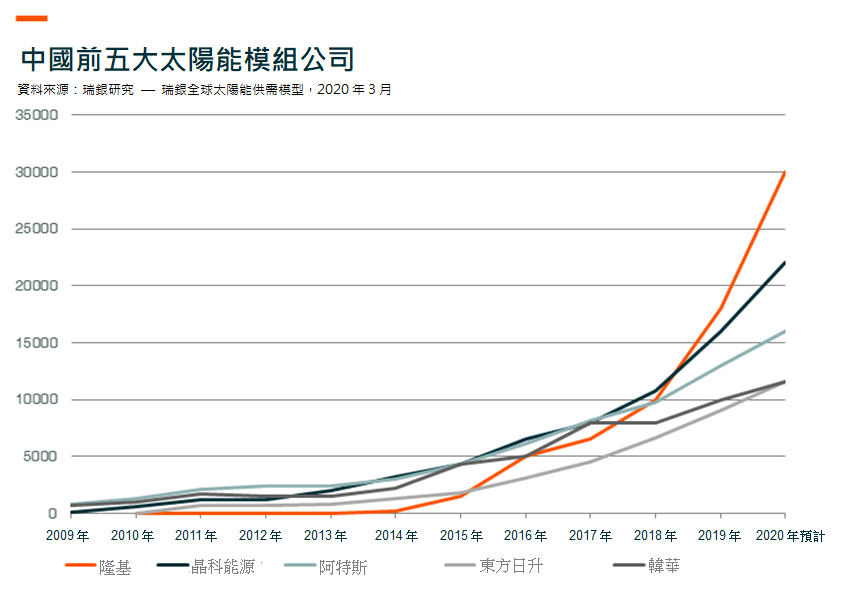

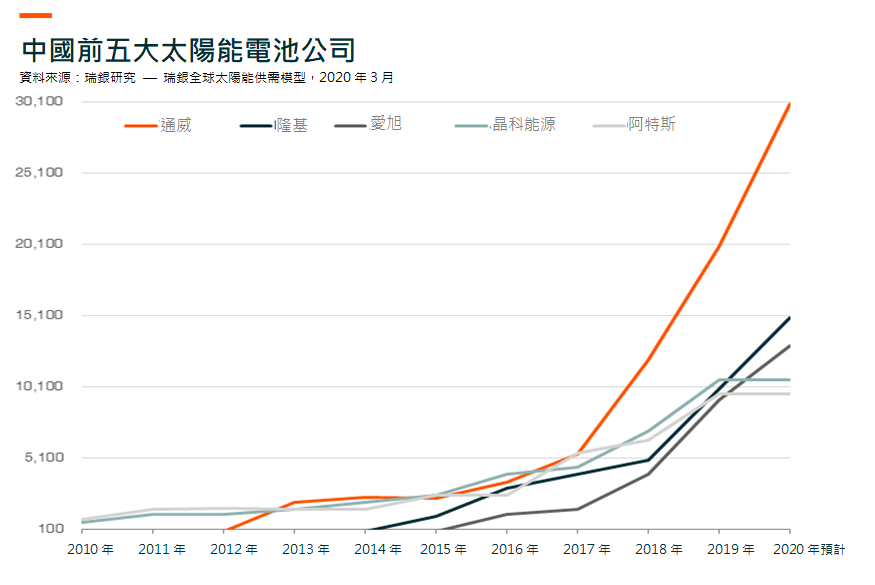

按產能計量,截至2019年底4,中國前五大太陽能電池製造商的總市場佔有率為33%,前五大太陽能模組製造商的總市場佔有率達35%5,而於多晶矽及晶圓行業,這一數字分別為56%及70%。從圖表1可以看出,太陽能電池及模組皆供大於求。然而,隨著技術的飛速發展,預期能實現降低成本的同時提升效能。這最終將拉動終端需求,並抵消部分供應過剩。現時需求疲軟,可能會導致小型/新型電池及模組製造商停止或推遲新增產能計劃,並使當前行業領先企業受益,至少從中期來看,情況確實如此。

長期而言,製造業的利潤率相對穩定。倘不涉及特殊技術,則太陽能電池及模組的利潤率不會同大多數製造業子行業一般高。我們預計,太陽能模組的行業整合趨勢很可能早於太陽能電池。其依據為太陽能模組的制造技術已十分成熟。隨著現時低利潤率環境的持續,這一行業無法吸引其他企業加入。而享有規模經濟的當前行業領導者能够以較低的價格建立產能,並佔有較高的市場佔有率。反觀太陽能電池技術正步入快速發展階段。資本可能是阻止小型私營企業進入行業的一大障礙,但對傳統能源國有企業的呼聲愈來愈高,因為這些企業擁有優良的融資渠道及變革的動力,儘管在我們看來,國有企業仍有很長的路要走。我們無法確定如今的太陽能電池領軍企業未來能否繼續存在並整合市場,因為這一行業仍有新的企業進入,並且隨著新技術不斷發展,未來的局勢撲朔迷離。

Global X 中國潔淨能源 ETF(2809港元/9809美元)旨在為投資者提供機遇,把握對中國潔淨能源進一步發展及推廣至關重要之公司的高增長潛力。

其他主要特徵:

- 不受局限的投資方法:透過追蹤新興主題,該基金的組成超越了經典的行業和行業分類。

- ETF的投資便利:透過一次買賣交易,該基金可以投資於數十家以中國清潔能源為主要業務的公司。

請點擊此處以了解有關Global X 中國潔淨能源 ETF的更多資訊。