电子商务延伸

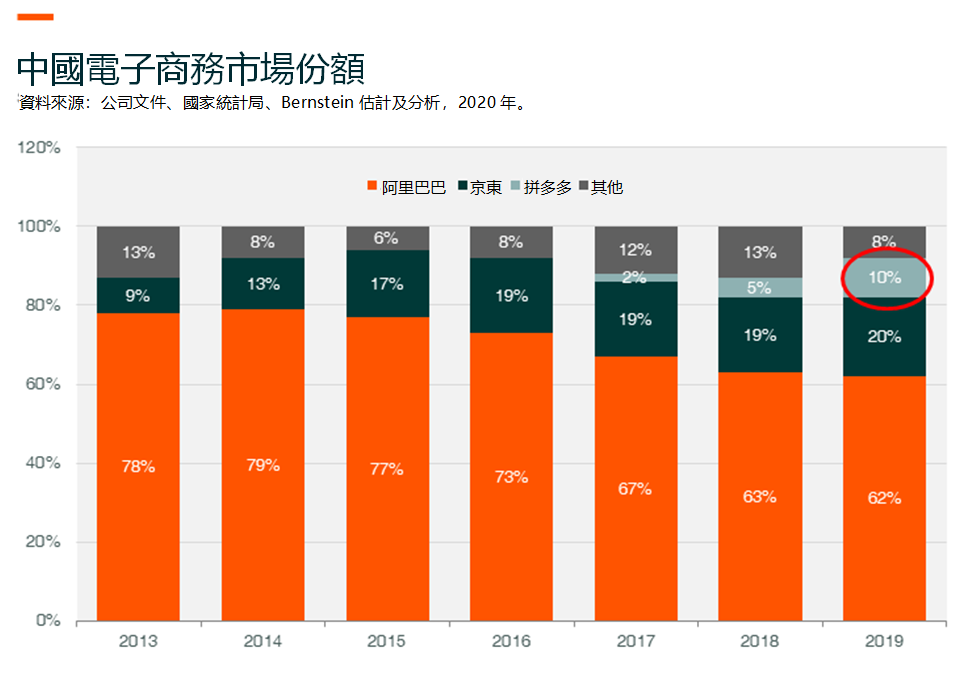

年初,我们发表了一篇介绍电子商务行业的文章,名为《消费龙头——了解中国蓬勃发展的电子商务行业》(The spending tap – A look at China’s booming e-commerce sector),文中重点关注中国占主导地位的行业领导者阿里巴巴。现在,我们把视线转向京东、拼多多、唯品会等二线企业的商业模式及竞争力,因这些企业的市场份额今年似乎会持续增加。

京东是中国第二大电子商务公司,于过去几年稳占20%的市场份额。与阿里巴巴的市场模式或3P(第三方)模式不同,京东以企业对消费者(B2C)或1P(第一方)业务模式起步。京东自控物流的模式于新冠肺炎疫情期间颇为受益,其竞争对手大多依赖第三方物流公司,而全国范围的封锁致使许多快递员在春节假期后无法返工,因此面临供应方面的问题。京东的品牌认知度低于阿里巴巴/淘宝,尤其是在二、三线城市,且京东品牌给人较淘宝偏贵的感觉。但新冠疫情令许多消费者下载京东应用程式,并体验其优质服务。消费电子产品及家用电器对京东的销售贡献较大,2019年占其GMV(商品交易总值)的40%以上,因此相较同业公司,京东更偏向男性顾客。自新冠疫情爆发以来,食品杂货行业已成为电子商务行业的关键重点领域,该公司能否在该快速增长行业获得更多女性用户值得我们关注。

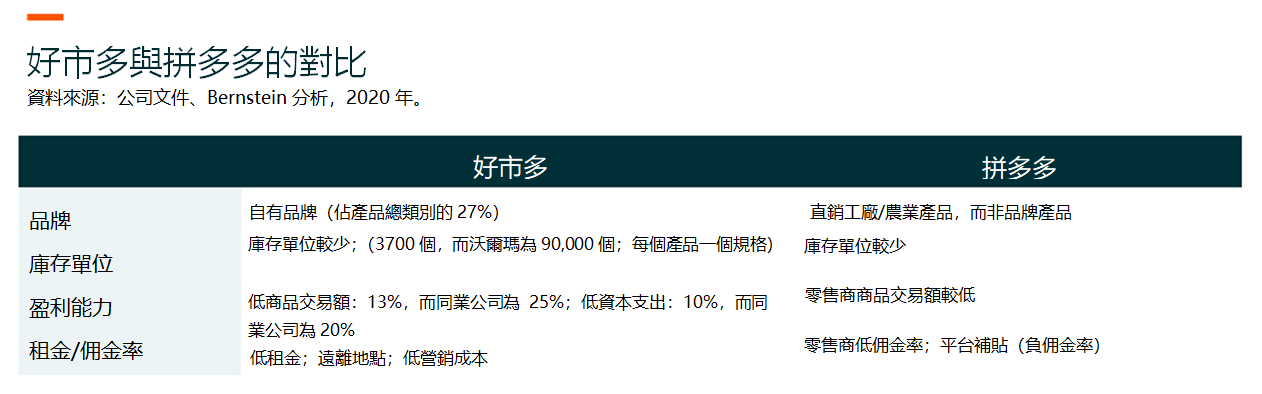

拼多多是该行业的一匹黑马,4年时间内GMV达到1,000亿美元,而京东用13年才实现。按GMV计,拼多多现时占电子商务市场份额逾10%。该公司拥有6.28亿客户基础,目前乃年度活跃客户数量仅次于阿里巴巴的第二大电子商务公司。该公司营运类似于淘宝的3P平台。拼多多的成功源于其将廉价商品与社交/娱乐相结合的独特业务模式。该公司首创一项批量购买策略,令朋友群、家人或同事透过微信形成更大购买规模,从而获得更大折扣。腾讯目前为该公司的第二大股东,持有16.5%之股份。该公司直接从制造商采购产品,以尽可能低的价格获得产品,并就少数库存单位提供大幅折扣,借此牵引其平台的流量。某程度上该公司类似于美国折扣零售商好市多(Costco),但无需会员费。拼多多亦是业内首家推出“100亿元人民币补贴”市场推广活动的公司,该活动在吸引新客户方面十分成功。

虽说如此,由于在销售及营销(包括补贴)方面的高额支出,该公司仍处于亏损状态。拼多多最初的品牌认知是销售廉价及低品质的产品,但透过吸引更多品牌所有者在其平台上销售,推动更多客户在拼多多上购买品牌商品,其一直尝试转变其品牌形象。对于消费者是否会在无补贴的情况下购买拼多多平台上的品牌产品,以及(更重要的是)日后公司能否盈利并持续增长,这将是值得关注的问题。

相较京东及拼多多,唯品会是一个细分市场的电子商务公司,市场份额仅占个位数。但其现时是中国最大的电子商务折扣店。该公司主要专注于淡季服装及相关类别,是美国TJX的网上版本。两年前,唯品会曾尝试向当季服装及服装以外领域扩张,但意识到自身没有足够的规模、流量、资金等资源与阿里巴巴等更大的对手竞争,于是将重点转向自己的核心实力。由于在中国拥有较高服装库存水平,唯品会成为新冠疫情的受惠者。管理层透露,淡季库存通常在20-50%之间,目前清仓业务预计将占中国年度服装消费40%-50%的高位。我们不太担忧与大型企业的竞争,因我们专注于自己的核心优势,即市场推广专长。更重要的是,各大电商更希望成为销售当季产品的平台,而品牌所有者往往不希望在同一屏幕上同时销售当季和淡季产品,因如此会混淆消费者的品牌认知,不利于品牌价值。因此,唯品会可能是品牌所有者用于清仓及其他主要电子商务平台用于销售当季产品的首选渠道之一。自2019年12月起,该公司已将重点转向营收增长,并将免运费门槛从288元下调至88元,免费退货。未来该公司如何利用当前形势获得增长动力将值得关注。

在拼多多出现之前,中国的电子商务市场似乎仍是一个稳固的双头垄断市场,没有多少人能想像任何新进入者能够形成规模,与阿里巴巴及京东竞争。如今,拼多多在如此短之时间内获得逾10%的市场份额,我们期待未来几年看到更多卓越的公司(如字节跳动、腾讯、快手)透过社交商务实质性地加入这场竞争之中。这将进一步加速线下向网上的转型,而电子商务行业亦可能出现快速演变的竞争形势。