中国疫苗行业研究系列III

中国疫苗市场动态

在“疫苗简介”中,我们讨论了不同类型的疫苗。在本文中,我们将重点关注中国疫苗市场动态。

捉紧机会

灼识谘询(CIC)根据里昂证券(CLSA)在2019年5月10日的报告中称,2013至2017年间,中国疫苗市场的年均复合增长率将从199亿元人民币增至253亿元人民币,年均复合增长率(CAGR)为6.2%。根据灼识谘询的预测,该范畴有望于2030年达到人民币1065亿元,从2017年起计,年均复合增长率(CAGR)为11.7%。

同时,里昂证券在2019年5月10日发布的报告中,中国的私人疫苗行业的年均复合增长率于2013-17年年均复合增长率14.9%,从124亿元人民币增至217亿元人民币,几乎翻了一番。灼识谘询根据里昂证券 2019年5月10日的报告预测,于2030年它将达到1,019亿元人民币,较2017年的年均复合增长率为12.7%。此由科研强化支持新疫苗及创新疫苗开发所驱动。

引领全球市场的疫苗

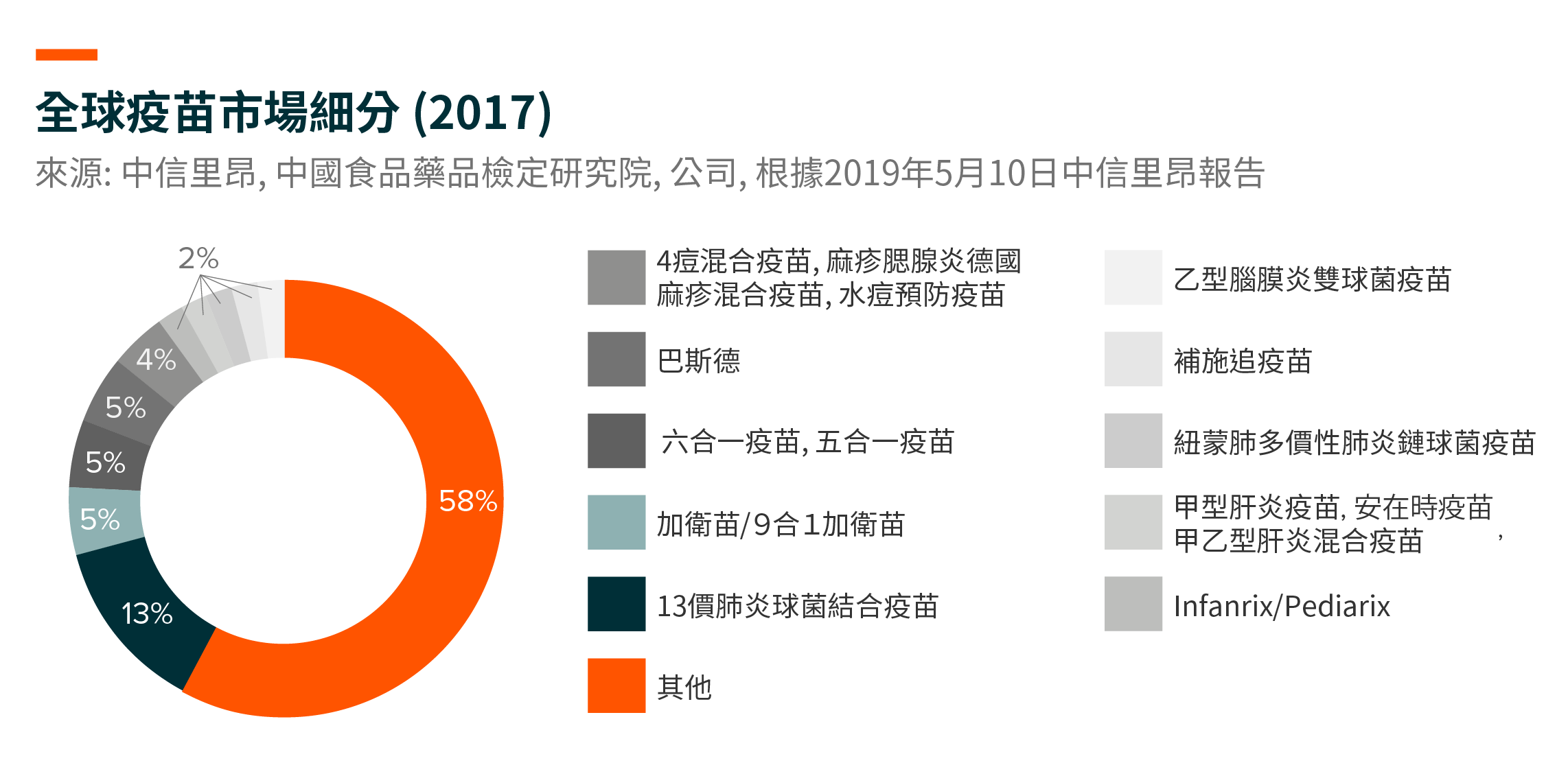

灼识谘询的数据显示,2017年全球疫苗市场规模达到438亿美元,在2013-17年年均复合增长率为8.7%。

辉瑞公司的Prevnar 13是一种抗肺炎的疫苗,在2017年销售额占最大市场占有率,为13%。Gardasil/ Gardasil 9(HPV疫苗)排名第二,合计5%。 同时,赛诺菲生产了有助于预防DTP,Hib和脊髓灰质炎的Hexaxim,Hexyon,Pentacel和Pentaxim。 他们合计占了另外5%。

中国疫苗市场划分

根据中国国务院发布的《疫苗流通和预防接种管理条例》,里昂证券2019年5月10日的报告,中国的疫苗市场分为两类。 第1类是公民免费的疫苗,而第2类是由个人自费的疫苗。

第1类疫苗是由省疾控中心从制造商处购买的,其价格比2类产品低,并免费向公众提供。 公开市场上的疫苗价格受政府监管,并通常较低,而在私人市场上分发的疫苗则以更高的价格出售且利润率更高。

国企占市场总额40%

中国国家食品药品监督管理局的批量发放数据显示,2018年中国疫苗市场高度细分,其中40%以上由国企控制,而当中有七家提供国内疫苗产品。

第1类疫苗主要由国企提供。 一些私营企业,例如康泰生物和长盛生物科技,也生产并提供几种类型的第1类疫苗。 随著国家防疫计划的进一步扩大,我们预计该计划将包括更多的第2类疫苗,使私营企业的市场占有率将逐渐增加。

我们将讨论中国疫苗市场的三个主要细分市场。

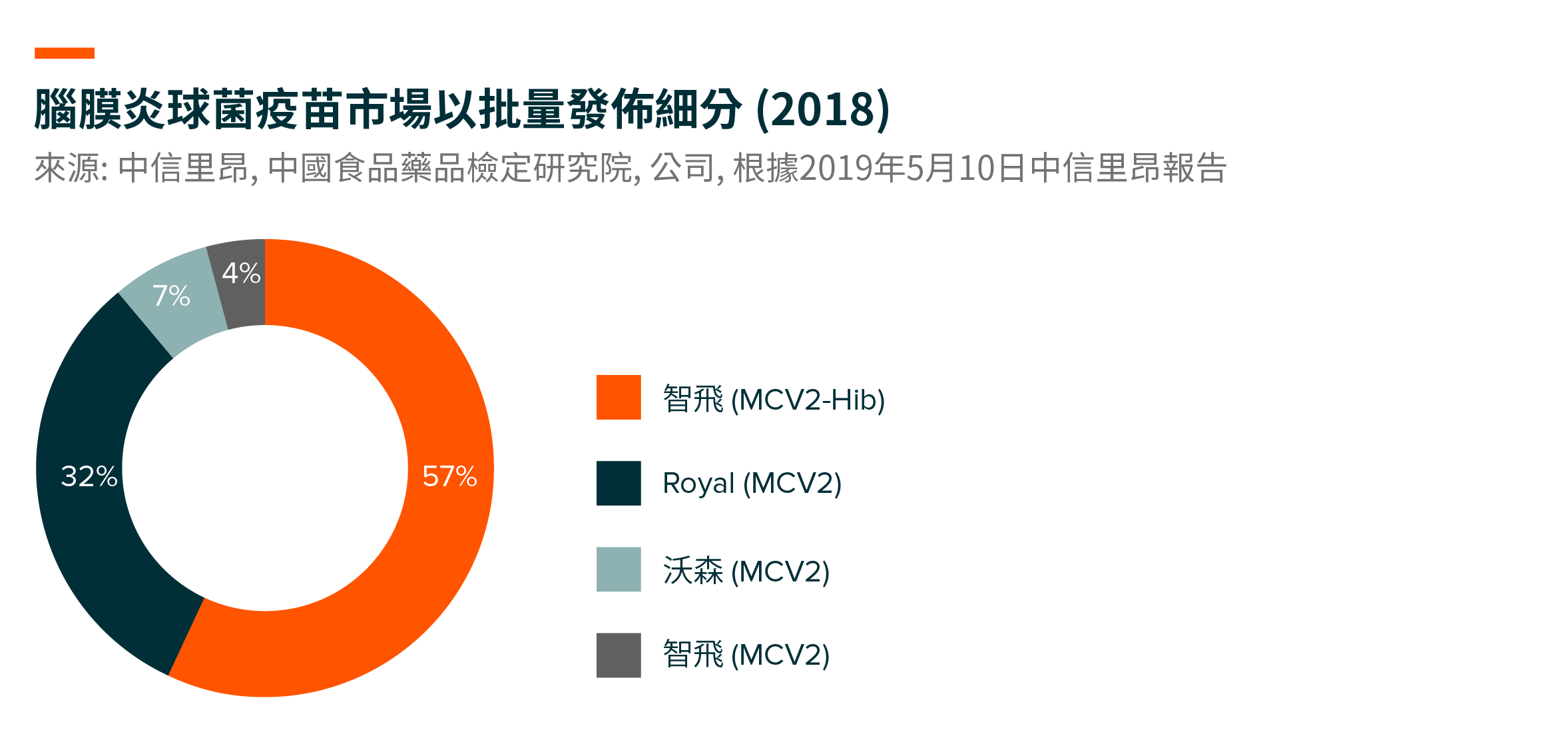

脑膜炎球菌疫苗市场

脑膜炎奈瑟氏球菌是引起脑膜炎和其他形式的脑膜炎球菌疾病的细菌。脑膜炎球菌疫苗主要有两种类型:MPSV和MCV(脑膜炎球菌多糖疫苗和脑膜炎球菌疫苗),两者都有二价和四价版本。 MPSV是中国的主要脑膜炎球菌疫苗,而MCV2是该国唯一只能在私人市场上购买的可用脑膜炎球菌结合疫苗。但是在发达国家中,MPSV已经被MCV产品所取代,而脑膜炎球菌疫苗市场被MCV4疫苗所主导。覆盖更广血清的MCV4疫苗预计将在中国逐步取代MCV2产品。

根据CIC于CLSA 2019年5月10日的报告,中国的脑膜炎球菌疫苗市场预计将从2017年的21亿人民币增长到2030年的70亿人民币,年均复合增长率为9.9%。MCV产品有望成为关键增长动力,尤其是于MCV4疫苗的推出。

竞争形势 – 沃森,Royal和智飞制造了3种在中国市售的MCV2产品和1种MCV2与Hib的组合疫苗,还有4种候选MCV2正在开发中。 智飞的MCV2与Hib的组合疫苗在2018年占据了57%的市场占有率,其次是Royal的MCV2制剂占32%。

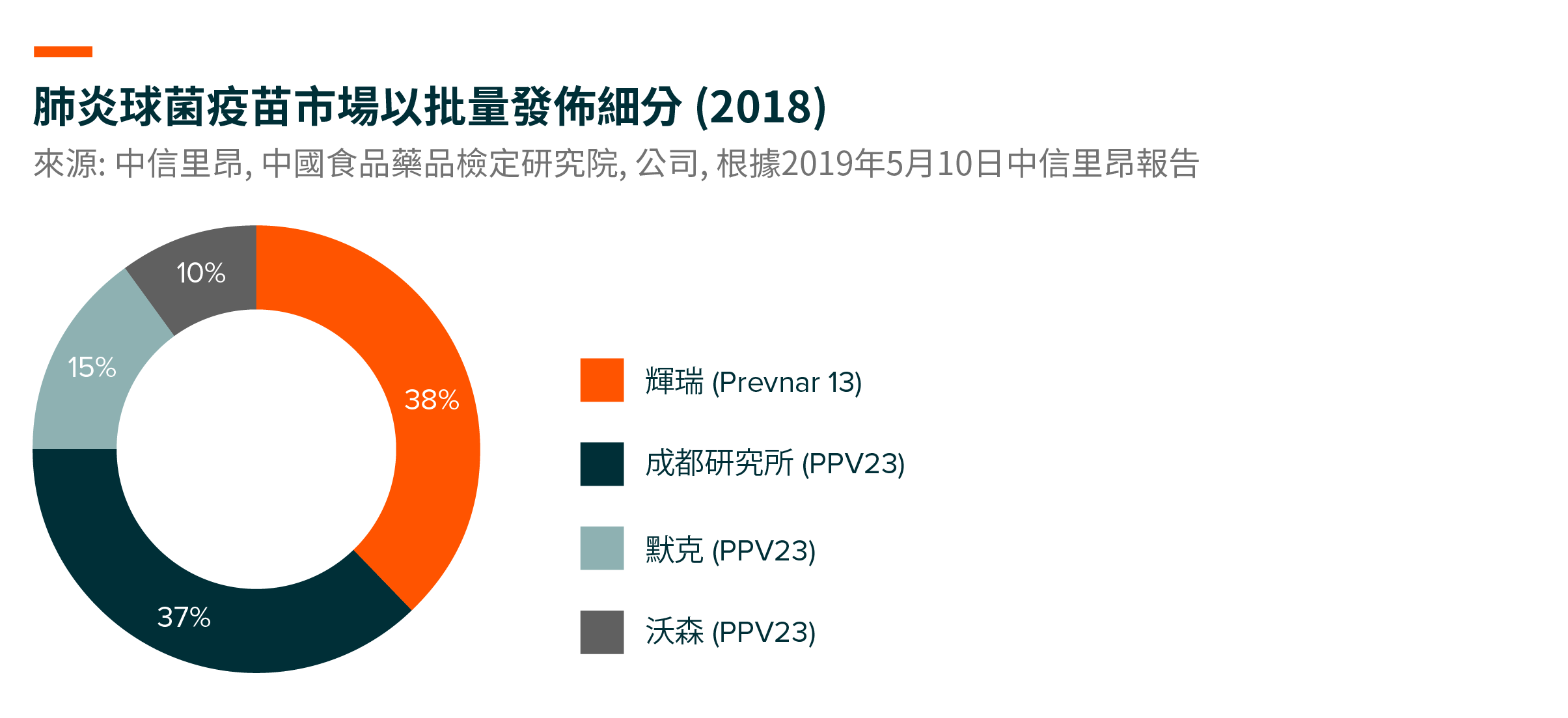

肺炎球菌疫苗市场

据灼识谘询称,于里昂证券2019年5月10日的报告中,2017年中国肺炎球菌疫苗市场销售额达15亿元人民币。肺炎球菌多糖疫苗(PPV23)和肺炎球菌结合疫苗(PCV13)这两种国内产品均可用于预防肺炎球菌疾病。 CIC(c)预计,在2030年,肺炎球菌疫苗市场规模将达到146亿元人民币,从2017至2030年的年均复合增长率为19.7%。

竞争格局 –根据中国国家食品药品监督管理局提供的批量发布数据,辉瑞公司的Prevnar 13是2018年肺炎球菌疫苗市场上最大的单一公司,占有38%的市场占有率,紧随其后的是占37%的国企成都研究所,15%的沃森和10%的默克。 同时,还有一些公司处于不同开发阶段的PCV13。

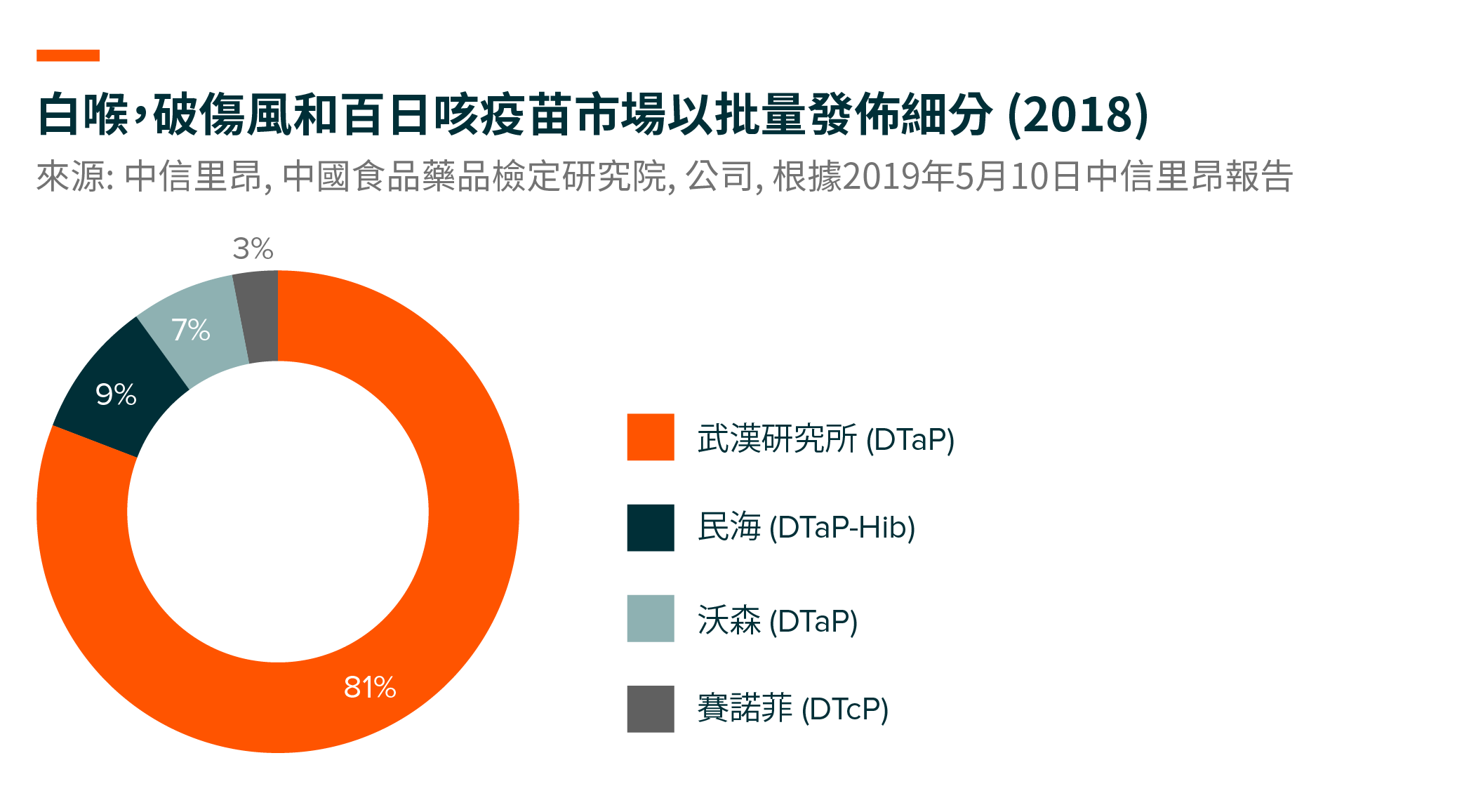

DTP(白喉,破伤风和百日咳)疫苗市场

在中国的DTP疫苗市场中,共同纯化的DTaP和DTcP(白喉,破伤风,百日咳)疫苗是两种主要制剂。

至2030年,中国DTP疫苗市场预计将由2017年的19亿元人民币增至86亿元人民币,年均复合增长率为12.6%。

根据康希诺生物说法,鉴于DTcP是疫苗组合的关键成分,并且在该行业中组合制剂的发展正出现不断增长的趋势,DTcP的组合疫苗预计将在未来几年于中国逐步取代共同纯化的DTaP。

竞争格局 –根据中国国家食品药品监督管理局提供的批量发布数据,在中国DTP疫苗市场中,DTaP产品总计占市场97%的占有率。 国企武汉研究所的DTaP疫苗以81%的市场占有率主导了该领域。 2017年,民海的DTaP-Hib和沃森的DTaP分别占市场的9%和7%。康希诺生物和Beijing Bio-Institute是仅有DTcP疫苗的两家开发商,并且都已获得临床试验申请(CTA)批准。 此外,根据CLSA于2019年5月10日发布的报告,康希诺生物还为4至6岁的儿童以及青少年和成人加快进度。

国内疫苗公司对中国独特的疫苗分销供应链有深刻的了解成为潜在进入企业的进入壁垒。

相关ETF

Global X中国生物科技ETF 致力于取得与Solactive中国生物科技指数NTR表现密切相关的投资效果、透过投资中国生物技术发展中举足轻重的公司,从而抓住这一领域的巨大发展潜力。

其他特征

- 不受局限的投资方法:透过追踪新兴主题,该基金的组成超越了传统的行业和工业分类。

- ETF的投资便利:透过一次买卖交易,该基金可以投资于数十家以中国生物科技为主题的公司。

请点击此处以了解更多有关Global X中国生物科技ETF 的资料。